КОНЦЕПЦИЯ

Главное для нас — инвестиции без потерь. Мы не загоняем клиентов в десятки и сотни ненадежных инструментов и стратегий, оправдывая потом потери шаблонными фразами «Инвестиции всегда риск». Судите нас по потерям, и вы сразу поймете, о чем мы говорим.

У нас нет:

- Банкротств компаний, т.к. мы инвестируем только в надежные, тщательно отобранные компании;

- Потерь по дивидендам (даже в кризис более 80% компаний в наших портфелях выплачивают дивиденды);

- Блокировок и заморозок иностранных счетов и активов, т.к. мы придерживаемся правила «Инвестируй туда, где живешь»;

- Потерь от спекуляций, т.к. мы не спекулируем и не используем спекулятивные инструменты и методы;

- Потерь средств от «краха пирамид», т.к. мы не связываемся с теми, кто использует ненадежные инструменты и стратегии, обещает быструю и высокую доходность и т.д.;

- У нас нет банкротств партнеров и потерь по их продуктам, т.к. мы сотрудничаем только с крупнейшими и высоконадежными брокерами, банками и страховыми компаниями. Это всем известные бренды: Сбербанк, ВТБ, Тинькофф, Альфа, БКС, Ренессанс и т.п.

Мы спасаем людей от ошибок и от рук неграмотных

финсоветников-паразитов!

Надежность – наше второе имя. Мы готовы вложить в каждый инструмент и актив 100% капитала – именно так мы определяем степень надежности.

Как мы управляем рисками

Используем только надежные инструменты

- которые генерируют чистую прибыль (дивиденды, рента),

- или имеют фиксированный гарантированный доход (купоны по облигациям, ставка по депозиту, ставка по накопительному страхованию, ставка по кредиту бизнесу),

- изначально предназначенные для инвестиций, т.е. привлекают инвестиции, как, например, акции, или привлекают финансирование, как, например, компании через облигации.

Например, крипта не привлекает инвестиции или финансирование, чтобы считать ее инвестиционным или кредитным инструментом, не генерирует чистую прибыль или фиксированный гарантированный доход, не является инструментом для сохранения из-за своей волатильности. Отсюда следует, что она является ненадежным и не инвестиционным инструментом, поэтому мы в нее не инвестируем.

Тоже самое касается: валют, золота и металлов, жилой недвижимости, фьючерсов и опционов, акций роста, индексных фондов, не выплачивающих дивиденды, NFT-картинок, Форекса, бинарных опционов, убыточных или не имеющих продукта стартапов, структурных нот и т.п., в которые мы также не инвестируем.

Только надежные стратегии проверенные временем и практикой. Никаких спекуляций!

- Дивидендная (рентная, если это коммерческая недвижимость) стратегия, которая работает на падающем, стагнирующем и растущем рынках за счет того, что компании продолжают зарабатывать прибыль и выплачивают дивиденды своим акционерам, несмотря на рыночные настроения и цены на акции. Эта стратегия позволяет в долгосрок приумножить капитал и выйти на отличный пассивный доход от дивидендов.

- Накопительная стратегия, которая позволяет накопить конкретную сумму к конкретному сроку без потерь от волатильности рынка.

- Стратегия сохранения, которая позволяет иметь «подушку безопасности» в высоколиквидных инструментах с фиксированной ставкой.

- Также страховые продукты, которые позволяют хранить и накапливать под страховой оболочкой.

Никаких спекуляций!

Спекуляции (купи, продай), трейдинг, кредитные плечи, и т.д. всё это ненадежно

исторически, какими бы аналитиками и роботами это не прикрывали.

Никаких переоцененных активов

- Стартовая дивидендная доходность должна быть приемлемой, и окупать вложения не более, чем за 7-8 лет.

- Фиксированный доход по накопительным инструментам должен быть выше средней инфляции за последние 3 года.

Глубокая экспертиза

По каждому активу проводится тщательный анализ:

- финансовой и бизнес надежности,

- перспектив роста прибыли,

- привлекательности рыночной цены.

В этом у нас большой опыт и собственные стандарты и рейтинги надежности.

Не спешим

Мы знаем, что такое сложный процент и какую доходность он приносит в долгосрок даже при минимальных инвестициях.

«Мое состояние это продукт сложного процента. Люди бедны, потому что не хотят и не умеют ждать», — Уоррен Баффетт.

Диверсификация должна быть разумной

- Для реализации конкретных целей (приумножение, пассивный доход, накопление, страхование, подушка).

- Только надежные инструменты (которых немного)

- Только надежные активы (которых немного)

Широкая диверсификация наоборот увеличивает вероятности потерь. Например, вы набрали в инвестиционный портфель всех подряд акций: недивидендных, убыточных компаний, переоцененных, иностранных и т.д. В итоге у вас случилось несколько банкротств, недивидендные акции упали в цене и вы ничего по ним не получаете, иностранные акции заблокировали из-за геополитических рисков. Получается, что все это брать было не нужно. Только непереоцененные дивидендные акции надежных отечественных компаний, которые не обанкротятся, будут выплачивать дивиденды в случае падения цен даже в кризис, не заблокируются из-за геополитических конфликтов.

Большое кол-во инструментов и активов также размывает фокус. Вы перестаете понимать, что у вас под управлением и зачем. У вас начинает не хватать времени на то, чтобы ответственно разобраться в каком-либо вопросе по инструменту, принять осознанное решение и т.д. Это, как попытка успевать читать все новости мира по всем отраслям. В итоге вы нигде не успеете.

Как видите из портфеля публичных компаний Berkshire Hathaway, самый известный инвестиционный управляющий Уоррен Баффетт также не придерживается диверсификации. Порядка 90% его портфеля находится всего в 10 отличных дивидендных компаниях, собранных за много десятилетий работы.

Мы инвестируем в бизнес, а не в котировки

Нам не важно, куда поведет котировки настроение толпы, нам важно, чтобы этот бизнес был надежен и выплачивал дивиденды.

Даже, если это страховой продукт, то нам важно знать, что получит клиент, что это за компания и насколько она надежна финансово и репутационно, куда она инвестирует средства клиентов и т.д.

Для нас инвестиции не игра

Мы никого не пытаемся обыграть. Мы хотим помочь людям достичь их финансовых целей с помощью надежных продуктов и надежного подхода.

Инвестируй туда, где живешь

Это правило позволяет избегать риски блокировок, заморозок и т.п., а также укрепляет экономику внутри страны. Исторически так было всегда надежней, как и показал опыт 2022г.

Некоторые переживают из-за возможного «переворота и прихода большевиков и повторения Советского Союза» с последующим уходом от рыночной экономики, запретом предпринимательской деятельности и ликвидацией фондового рынка и института инвестиций. Из-за этих страхов они предпочитают инвестировать в иностранные инструменты и активы.

Сразу скажем, что приход левых радикалов к власти с последующей ликвидацией рыночной экономики был всего несколько раз в истории, причем только в 20 веке: Российская Империя, Северная Корея, Китай, где плановая (полностью государственная) экономика так и не реализовалась и было принято вернутся к рыночной, Вьетнам и Куба, где также никогда не было полностью плановой экономики. Т.е. всего 5 подобных переворотов, 3 из которых полностью так и не реализовались, а 1 уже прекратил существование. И это все за многолетнюю историю человечества, где практически ежегодно в разных странах происходят перевороты и политические конфликты, но каждый раз рыночная или смешанная экономики продолжают существовать.

Приход большевиков это исключение из правил. Повторение захвата власти радикалов с левыми взглядами и ликвидацией рыночной экономики возможно с той же вероятностью, что объединение азиатских стран в татаро-монгольское иго с последующим захватом Евразии, возврат инквизиции в Европу, возвращение рабства в США, крестовый поход, истребление коренных жителей (индейцев) Южной и Северной Америк европейскими державами, геноцид евреев немцами с убиением в газовых печах, колонизация Африки и Азии странами Европы, и т.п. Это исключительные случаи в истории других стран и континентов. И, как видите, в истории самых развитых стран.

Более того, укрепление рыночной экономики за счет инвестиций, укрепление частной собственности, расширения бизнес-возможностей, богатства людей за счет инвестиций и последующих поколений, и т.д. все это снижает переворотческие и лево-радикальные настроения в обществе, т.к. чем больше частной собственности в руках людей, чем финансово благополучней они себя чувствуют, чем больше активов они накопили для передачи наследникам, тем меньше хочется все это терять, и отбор всего этого не в интересах правительства, поскольку влечёт потерю огромного количества политических очков.

Поэтому мы и помогаем нашим гражданам приумножать свои капиталы за счет инвестиций, увеличивать активы в собственности, выходить на отличный пассивный доход, передавать накопления наследникам и все это внутри страны с укреплением экономики, политического устройства и инфраструктуры по привлечению и накоплению инвестиций.

Не даем под управление тем, кто спекулирует и «инвестирует» в ненадежные и неинвестиционные инструменты

Перечислим некоторые:

- Фонды, использующие спекулятивные инструменты и стратегии, ненадежные инструменты и слабую аналитику, не выплачивающие дивиденды

- Организации, кредитующие ненадежные бизнесы

- Хеджфонды с активным управлением

- Структурные ноты

- Инвестидеи от брокеров и кредитные плечи

- Форекс

- Роботрейдинг

- Криптофонды

- Зарубежные индексные фонды и фонды с высоким порогом входа

- Пирамиды

- И т.д.

Определяем грамотно цель

Например, часто от инвестсоветников можно слышать фразу «Чтобы избежать риски от падения рынка», когда они предлагают различные менее волатильные (на самом деле, таких не бывает) инструменты в инвестиционный портфель клиентам. Это сразу выдает неправильно определенную цель и выбранные инструменты. Если цель приумножение и пассивный доход в долгосрок, то падение рынка не риск, а ценность, т.к. можно докупать активы по более выгодной цене. Если же для вас важно иметь возможность вытаскивать деньги без потерь от коррекции, значит вам также необходимо вести финансовую подушку, а в виде инструмента использовать только депозит и страховые продукты.

Также заметим, что желания зачастую обманчивы и не являются истиной целью. Например, «Хочу приумножить капитал через инвестиции в крипту». Цель приумножить капитал отличная, а вот выбор инструмента ненадежный. Большинство инвестсоветников сразу удовлетворят ваш каприз и подберут какую-либо крипту. Мы же поможем клиенту достичь целей с помощью только надежных проверенных инструментов и стратегий, и уберегаем от таких ненадежных, как крипта.

Знания и ученый подход

Мы используем только то, что проверено временем. Тщательно анализируем, проводим собственные исследования, ориентируемся на лучших практиков, но при этом все подвергаем критическому и сравнительному анализу. И самое главное всё испытываем на практике и пользуемся теми же инструментами, что и клиенты.

Например, часто от финсоветников можно слышать рассуждения, что «российский рынок невыгоден из-за обесценения рубля к доллару, поэтому лучше инвестировать и хранить капитал в иностранных инструментах и в иностранной валюте. Также американский рынок стабильно растет, а российский часто падает и особо не растет, так еще на российском рынке часто дивиденды отменяют». По этим утверждениям сразу можно определить полнейшего дилетанта в инвестициях, который не знает историю и не проводит сравнительных анализов, не подвергает критическому анализу разные утверждения, просто передает удобную для него информацию из уст в уста. И вот почему все эти утверждения не имеют под собой никакой базы и являются ложными:

Во-первых, как видно на картинке выше, за 25 лет главный российский индекс «Индекс Мосбиржи» (IMOEX), который отражает значение цен на акции всех крупнейших публичных компаний РФ, даже к текущему времени (сентябрь 2023г) после падения вырос в 115 раз, а к пику 2021г в 150 раз. Главный индекс США «Индекс s&p500» на картинке справа, который отражает значение цен на акции 500 крупнейших публичных компаний США, за это время вырос всего в 5,5 раз. При этом рубль к доллару за это время «обесценился» всего в 6 раз. В итоге, вложенный в 1998г 1млн рублей в Индекс Мосбиржи за 25 лет увеличился бы до 115млн рублей, а 1млн рублей вложенный в 1998г в Индекс s&p500 с учетом «обесценения» рубля увеличился бы только до 37млн рублей. Разница колоссальная! Добавим, что с учетом текущей мировой дедолларизации и геополитического конфликта, никто не может знать, что дальше будет с курсом рубля к доллару и насколько надежными будут инвестиции в зарубежные активы. Плюс экономика в России работает в рублях и большинству людей вообще никакая валюта не нужна и курс тоже, для них главное в рублях хорошо зарабатывать.

Как видите, это еще большой вопрос, кто растет более стабильно. Об этом можно добавить следующую короткую исследовательскую заметку, опровергающую тезис многих финсоветников о том, что «Американский рынок всегда растет».

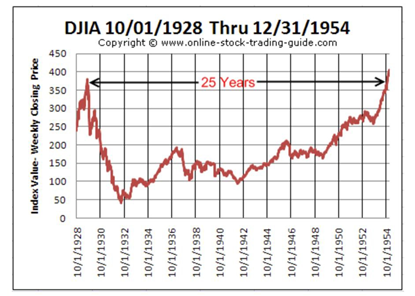

На картинке выше представлен главный индекс США прошлых лет «Индекс Доу Джонс», который сегодня является вторым по значимости после «Индекса S&P500». История помнит, как рынок Америки в 1929г падал в 6 раз и восстанавливался 25 лет. (Хорошо, что нас, дивидендных инвесторов, падение цен только радует).

А вот «Индекс S&P500», который практически стоял на месте 13 лет с 2000 по 2013г с двумя падениями по ходу этого цикла. Так что, мягко говоря, американский рынок точно не всегда растет, и падает он регулярно и очень сильно. Настроение толпы работает везде одинаково.

Насчет дивидендов скажем следующее. Отменяют в России дивиденды точно не чаще, чем в тех же Штатах. Например, во время Ипотечного кризиса 2008г крупнейшие банки США, такие как JPMorgan Chase, Bank of America, Wells Fargo, Citigroup сократили дивиденды до символических четырех центов в год, хотя до этого выплачивали по несколько долларов на акцию, и восстановили выплаты только в 2015г. Или из недавнего, крупнейшая медиакомпания мира Walt Disney и крупнейший производитель авиакосмической продукции Boeing, будучи «дивидендными аристократами» и в разное время входящими в «Индекс Dow Jones» (30 крупнейших промышленных публичных компаний США), во время кризиса COVID-19 отменили дивиденды и не выплачивают их до сих пор (октябрь 2023г). Так что практика отмены дивидендов присуща всем рынкам. Главное инвестировать в надежные компании, которые без особых усилий переживают любые кризисы и не отменяют дивиденды. Что мы и делаем и помогаем с этим клиентам.

Ко всему прочему дивидендная доходность на российском рынке самая высокая в мире. Например, в США и Европе дивидендная доходность в среднем в районе 1,5-2%, а в России на уровне 7-8%!

Такие базовые знания нам доступны за счет ученого и профессионального подхода к делу. Этим мы выгодно отличаемся от всех наших коллег и конкурентов.

Сервис, качество, экономия времени и средств

Персональный менеджер у брокерских компаний стоит в среднем 20тыс₽/месяц, при этом они надоедают регулярными звонками, призывами к постоянным спекуляциям, пугают «упущенными выгодами», предлагают взять кредитное плечо, навязывают множество ненадежных и спекулятивных инструментов и т.п. Мы же экономим время клиентов, предлагая всего 1-2 рекомендации в месяц в виде готового решения с надежными активами под надежную стратегию. Уберегаем клиентов от ненадежных историй, которые им навязываются повсюду, и при этом стоимость нашего обслуживания одна из самых низких на рынке по сравнению с качеством, которое получают клиенты Zvyagintsev Invest.

Однажды у нас был разговор с представителем одного из крупнейших брокеров. Его цитата, которая расскажет вам обо всем: «Моя задача затащить все деньги клиента на брокерский счет — с депозита, продать недвижимость, из других брокерских счетов и т.д. Далее провести с ним несколько (спекулятивных) сделок, например, на новостях о дивидендах, и потом предложить взять кредитное плечо под какую-нибудь распиаренную (спекулятивную) историю». Думаем, что комментарии здесь излишни.

Большая миссия

У нас долгосрочные и фундаментальные цель и миссия. Мы строим в России и странах СНГ частную систему пенсионных накоплений и инфраструктуру привлечения инвестиций. Нам важно, чтобы люди на постсоветском пространстве обретали финансовое благополучие, становились счастливыми и обеспеченными, жили на высокие дивиденды от активов и передавали их последующим поколениям. Также нам важно, чтобы на нашем рынке была создана цивилизованная и высокоэффективная система привлечения инвестиций. Чтобы Россия стала мировой меккой инвестиционной активности и лидировала по размерам привлекаемых и приумножаемых инвестиций.

Результаты подтверждают наш подход!

- Средняя доходность за 3 полных года работы порядка 35% годовых

- Дивидендная доходность за 3 полных года работы порядка 10% годовых

- Дивидендные отмены даже в кризис 2022г случились только у 1 компании в портфелях наших клиентов, при этом половина рынка их отменила

- Блокировки и заморозки иностранных активов и счетов обошли нас стороной, т.к. мы придерживаемся правила «Инвестируй туда, где живешь»

- Спекулятивные потери на валютах, фьючерсах, металлах, крипте и т.п. нас не касаются, т.к. мы не используем неинвестиционные и спекулятивные инструменты

- У наших клиентов нет потерь! И это наш главный аргумент.

Порядка 200 клиентов на сопровождении своих портфелей

подтвердят все перечисленное!