Анализ акций Whoosh

Одной из главных новостей на рынке сегодня является выход на фондовый рынок молодого, но прибыльного стартапа — компании Whoosh. Разберем насколько компания интересна с точки зрения долгосрочного владения.

Погнали!)

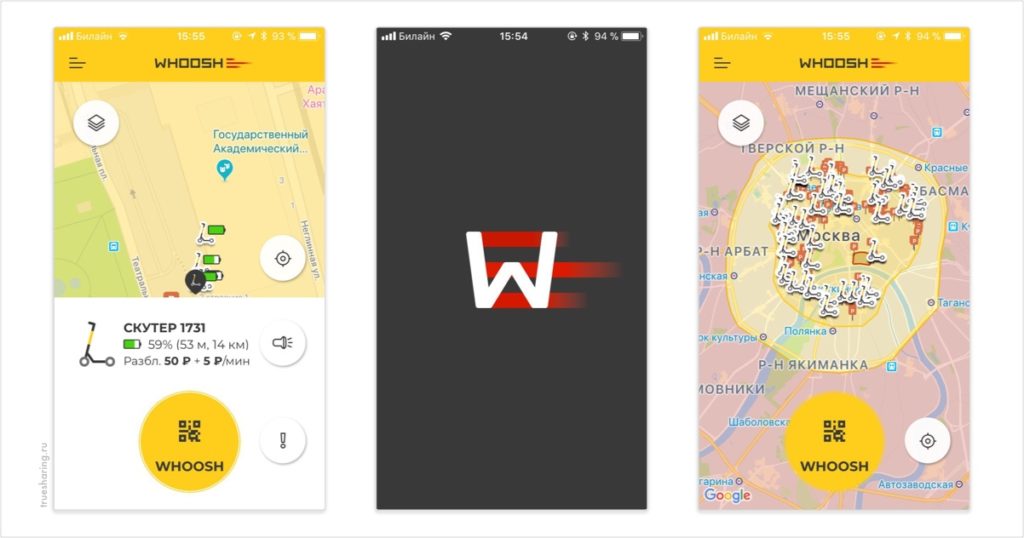

Наименование: Whoosh. Тикер (планируется): MCX: WUSH. Краткое описание: Whoosh — это сервис кикшеринга, краткосрочной аренды электросамокатов. Страна регистрации: РФ. Год основания: 2019.

Название Whoosh подсказал шестилетний сын основателя Дмитрия Чуйко, который издавал звук «вууууушш», отталкиваясь на самокате от земли.

Дмитрий Чуйко 15 лет строил карьеру в авиакомпании S7. В 2018 году работая вице-президентом S7, решил привезти в Россию кикшеринг — аренду самокатов с помощью приложения. Идею поддержали коллеги по S7 — Егор Баяндин, Сергей Лаврентьев и Олег Журавлев. Партнеры запустили проект Whoosh, который за три года вышел в 37 городов России и СНГ и довел прибыль почти до 2 млрд рублей в год.

Бизнес состоит из парка самокатов, мощностей по их сборке, модификации и сервисному обслуживанию. А самое главное – это большая айти-система, которая все бизнес-процессы объединяет и контролирует.

Цель компании — уменьшить загрязнение окружающей среды и оставить будущим поколениям более чистую и здоровую планету.

Страны присутствия: На конец 3 квартала 2022 года география Whoosh охватывала 37 городов России, два города в Казахстане и один — в Республике Беларусь.

Особенности бизнеса: все бизнес процессы в компании объединяет и контролирует единая IT-система. Положение на рынке: компания является одним из лидеров сектора.

Анализ финансового положения

Прибыль за 2021: 1,796 млрд руб. Прибыль на 9 мес. 2022: 1,632 млрд руб.

Тренд прибыли за последние 3 года: Прибыль растёт отличными темпами.

Показатели рентабельности по данным на 31 декабря 2021.

ROE: 59,9%

ROIC: 27,7%.

ROA: 25.6%.

Рентабельность продаж: 43.5%.

Долговая нагрузка (Данные на 30.09.2022): 134% — высокая, но не критичная. 86,68% составляют долгосрочные кредиты и займы. Основу этих обязательств составляют облигационные займы.

Платёжеспособность: 445% — очень высокая. (Данные на 30.09.2022).

Кредитный рейтинг (АКРА): A-. Умеренно высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации, однако присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации.

Уникальность

Whoosh не только разрабатывает приложение для пользователей, но также оснащает свои самокаты IoT-модулем, который разработан самой компанией. Он собирает данные с каждого самоката, передает их в единую платформу, реагирует на команды пользователя.

Сильные стороны

Благодаря большому количеству данных как о самокатах, так и о пользователях Whoosh смог внедрить цифровизацию в значительную часть своих бизнес-процессов и использовать такие технологии, как big data. Компания использует алгоритмы определения геопозиции, предсказуемого обслуживания и ремонта, динамического ценообразования.

Начиная с 2019, компания кратно увеличивала ключевые финансовые и операционные показатели. Такой рост невозможен без крупных инвестиций, причем деньги нужны практически сразу – на увеличение парка самокатов и расширение географии присутствия. Ключевые этапы привлечения средств:

- 2020 год – получили около 1 млрд. руб. от банков «Открытие» и МСП.

- 2021 год – получили совокупно 2 млрд. руб. от закрытого фонда под управлением «ВТБ Капитал», который вошёл в состав акционеров и от банка «Открытие» в форме кредита.

- Июнь 2022 года – заняли 3,5 млрд. руб. через облигации.

- Декабрь 2022 – запланировано IPO с таргетом 5 млрд. руб.

Перспективы

— Растущий спрос на аренду самокатов в РФ на фоне слабой конкуренции;

— Расширение в регионы;

Слабые стороны и угрозы

В 2022 у Компании хороший операционный рост, и рост выручки, примерно на 50%. Но себестоимость растет быстрее, растут расходы на обслуживание долга.

У Whoosh сильный конкурент – Urent (в него инвестировали Сбер и АФК Система). Вместе два лидера занимают 70-80% рынка.

Потенциал роста в крупнейших городах, уже частично реализован. Расширение в регионах, вероятно, снизит общую маржинальность бизнеса, и потребует увеличения долговой нагрузки.

В 2021 году арендой самокатов занялся Яндекс, и вполне возможно, что вскоре двойка лидеров превратится в тройку, с некоторым перераспределением долей.

На компанию могут влиять законодательные ограничения ПДД для электросамокатов, а также окончание налоговых льгот.

Рыночная цена

Компания начнёт торговаться на Московской бирже в середине декабря 2022 года. В начале декабря компания объявила индикативный диапазон цены акции в 185—225 руб. Это соответствует капитализации в диапазоне 21—25 млрд. рублей. Планируется привлечь 5 млрд. руб. Так, доля акций в обращении будет около 20%. Итоговую цену определит совет директоров 13 декабря, а 14 декабря ее обнародуют, в этот же день планируется начало торгов.

Мультипликатор по средней прибыли за последние 3 полных года при минимальной цене акции 185 руб. на 14.12.202:

P/E=30,86 – Окупаемость цены средней прибылью в пределах 31 года.

В то же время, можно учитывать результаты за 9 мес. 2022 год, вычислив прогнозное значение прибыли за 2022. Прибыль за 2022 (прогнозная), вычисляется, как прибыль за 9 мес. 2022, делённая на 9 и умноженная на 12. Так, прибыль за 2022 (прогнозная) равна 2,176 млрд. руб.

P/E (за три полных года с учётом прогнозной прибыли за 2022) = 15,02 — Окупаемость цены средней прибылью в пределах 16 лет.

Как мы знаем, диапазон цены 185-225 руб. на IPO. Так, цена на IPO будет близка к линии EPS*10 (чуть ниже или выше).

Мультипликаторы по балансовой стоимости и свободному денежному потоку за последний год при цене акции 185 руб. на 14.12.2022:

P/BV=7,01 – Окупаемость текущей цены текущей балансовой стоимостью в пределах 8 лет.

P/FCF=-14,23 – Чистый денежный поток (Разница между результатом от операционной деятельностью и капитальными вложениями) отрицательный.

Дивиденды

Несмотря на короткую историю, компания уже несколько раз выплачивала дивиденды. Whoosh в 2022 году до IPO выплатил примерно миллиард рублей. Дивидендная политика устанавливает на выплату дивидендов определённый процент от чистого дохода Общества. Размер дивидендов зависит от размера долга к EBITDA.

Зависимость дивидендов от EBITDA в случае именно с Whoosh несколько нелогична, ведь этот показатель нельзя считать объективной характеристикой прибыльности, по нашему мнению, а в случае с Whoosh тем более. Амортизация, которая подразумевает обновление парка самокатов по мере износа – это важнейшая часть всего бизнеса, от которой критически зависит его рентабельность. Поэтому и дивиденды должны зависеть от Чистой прибыли.

Net debt / EBITDA — Доля прибыли, выплачиваемая в виде дивидендов

< 1,5 50%

1,5 — 2,5 25%

> 2,5 0%

История дивидендных выплат компании, млрд рублей: 2020 – 0,11; 2021 – 0,09; 9 мес. 2022 – 1,01.

Вывод

Несмотря на то, что мы всегда скептически относимся к IPO, т.к. чаще там случаются спекулятивные истории и выход убыточных и сильно переоцененных компаний, конкретно Whoosh произвела на нас положительное впечатление. Если бы мы были специалистами по инвестициям в широкий рынок стартапов, то скорее всего рискнули бы проинвестировать в данную компанию. Но мы не являемся специалистами в данной области, поэтому заметим, что компания пока немного переоценена, по продуктам нам непонятны до конца перспективы, история компании слишком коротка, чтобы понять как она будет работать в различные кризисы, рынок пока не сформирован и возможно это «Нокия», а «Эппл» или «Самсунг» совсем другие компании, и т.д. и т.п. Слишком много вопросов, на которые у нас пока нет ответов.

Мы и наши клиенты в данный момент не будем инвестировать в компанию, но будем наблюдать за ней) А вы?)

Запишитесь на бесплатную онлайн-консультацию

Не забудьте подписаться на наш телеграмм-канал;)

Класс!)

Спасибо за обзор, Сергей!) Очень интересно)

Даёшь больше IPO на фондовом рынке РФ!

Супер!)